注册一家越南公司,需要缴纳哪些税?

随着中国企业实力的增强和产能的扩大,以及中国市场的瓶颈、中美之间的竞争,以及关税和贸易限制等因素,越来越多实力雄厚的中国企业开始积极进军国际市场,进行海外投资和建厂。近年来,越南和泰国成为中国企业海外投资的首选目的地,在东南亚所有国家中,这两个国家的整体投资环境仅次于新加坡和马来西亚。本篇文章我们将重点介绍在越南这个国家投资设立企业后的一些税收政策。

越南的税收立法权和征税权都集中在中央,越南的税收制度随着经济社会形势的变化不断进行调整和改革,越来越完善。总的改革方向就是精简税制、降低税负、规范管理,让税收制度跟市场经济国家接轨。

越南的主要税收包括:

• 企业所得税

• 各类预扣税额

• 资本利得税

• 增值税

• 进口关税

• 越南和外籍员工个人所得税(社会保险、失业保险及医疗保险费)

企业所得税

企业所得税(Corporate Income Tax,简称“CIT”),就是越南政府向境内的企业(包括居民企业及非居民企业)直接征收的一个税种。标准 CIT 税率为 20%。石油及天然气产业依据地点和具体专案条件,CIT 税率为32% 至 50%。另部分矿产资源勘探、探测和开采公司,则需依据专案地点,CIT 税率为 40% 或 50%。

居民企业

居民企业是指在越南合法注册的公司。

居民企业,不论在越南还是国外赚钱,都得向越南税局缴纳企业所得税。那企业所得税都包括哪些收入呢?比如卖产品、提供服务的收入,还有转让资本、项目、矿产,或者租赁资产、知识产权,甚至存款利息、外汇交易等等。

税收优惠

越南的减免税政策采用自核自免的方式。想享受减免税优惠的企业,都不用去税务部门排队申请。只需企业的财务部门根据越南税法,自行评估是否符合减免条件,并完成减免税申报。

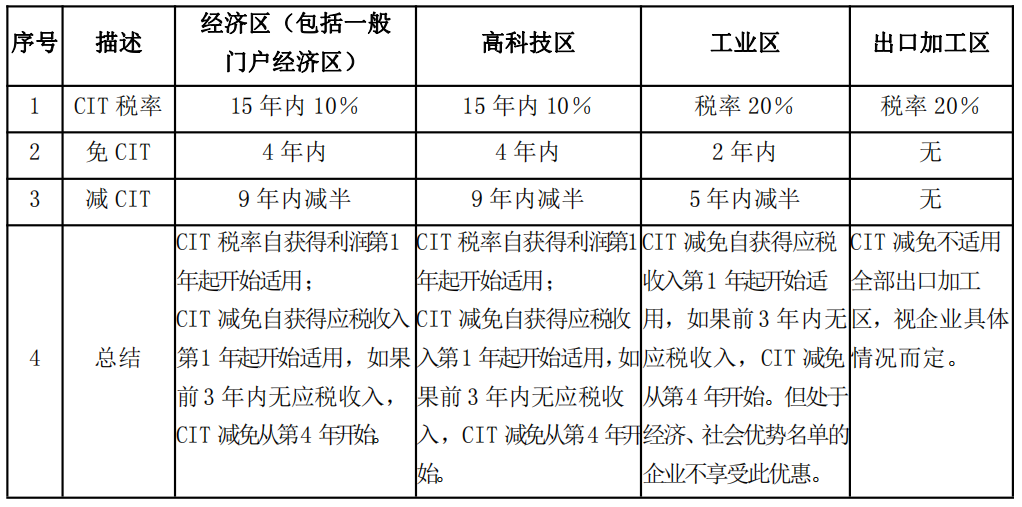

那些在经济区、高科技区、工业区和出口加工区里设厂的企业,除了能够享受到优惠的企业所得税税率之外,还有各种奖励措施。从开始盈利的第一年,就能享有以下优惠税率。不同的区域还有不同的优惠政策,请参考下图:

非居民企业

非居民企业是指在越南境内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构场所无实际联系的企业。越南现在对企业所得税采用了双重税收管辖权,既有居民税收管辖权,也有来源地税收管辖权。那怎么判定所得税来源哪里呢?这个按不同的收入类型来看:

• 经营所得:按照常设机构标准;

• 劳务所得:劳务提供地标准、劳务所得支付地标准;

• 投资所得:股息以被投资公司的所在地为股息所得的来源地;利息以用于支付债务利息的所得来源地为标准;特许权使用费以特许权使用费支付者的居住地为特许权使用费的来源地;

• 财产所得:不动产所得以不动产所在地为不动产所得的来源地;动产所得以动产销售或转让地为动产所得来源地。

在越南设有常设机构的非居民企业,企业所得税基本税率为 20%;那些没在越南设常设机构的非居民企业,要看收入类型认定税率征税。比如:

• 提供劳务:商店、酒店赌场管理为 10%;销售商品时提供应税劳务的为 1%,无法划分商品价值和劳务价值的为 2%;其他为 5%;

• 按照国际贸易条例在越南境内提供和调拨商品:1%;

• 特许权使用费:10%;

• 船舶、飞机(包括其发动机及配件)租赁费:2%;

• 井架、机械设备、运输工具租赁(上一点规定除外):5%;

• 借款利息:5%;

• 证券转让、境外再保险:0.1%;

• 金融衍生服务:2%;

• 建筑、运输及其他活动:2%。

预提所得税

• 股息预提税:虽然越南政府与中国政府签订的税收协定规定股息预提税税率为10%,但目前越南国内对股息收入不征税;

• 利息预提税:协定税率为10%,按照孰低原则执行越南国内低税率,为5%;

• 特许权使用费及技术费预提税:税率为10%;

• 管理服务费预提税:一般服务税率为5%;餐厅、酒店、赌场管理服务税率为10%;

个人所得税

居民纳税人

个人所得税(Personal Income Tax)居民纳税人是指满足以下其中一个条件的个人:在一个年度内或从到达越南的第一天起计算的连续12个月内在越南居住183天或超过 183天的个人;在越南拥有一个习惯性居所(经常性住所),可以是在越南有一个登记的永久住所或者一个期限超过183天的租赁合同所明确的用于居住的出租房。一旦成了越南的居民纳税人,那在全球赚的钱都得交税给越南。

赚的钱里面,扣除掉一些必要的开支和费用后,剩下的部分,这个就叫“应税所得”。应税所得有很多种类,比如:

• 经营活动所得

• 工资薪金所得

• 资本投资所得

• 资产转让所得

• 不动产转让所得

• 中奖所得

• 特许权使用费所得

• 遗产所得

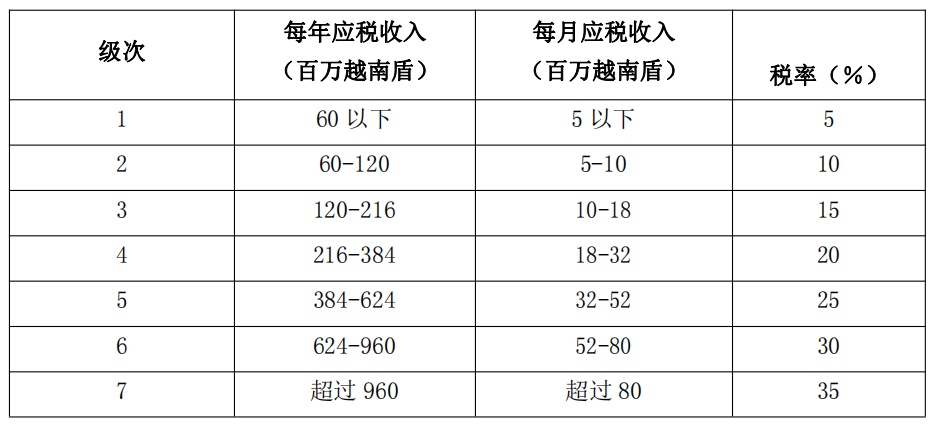

居民经营所得、工资薪金所得适用下列超额累进税率

个人所得税超额累进税率表

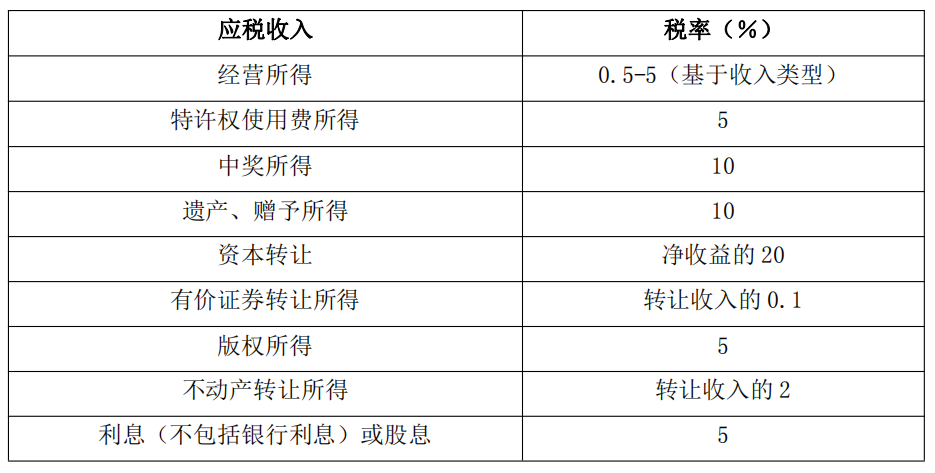

居民资本投资所得、资产转让所得、不动产转让所得、中奖所得、版权所得、商业特许权所得、遗产或赠予所得适用下列税率

个人所得税税率表

非居民纳税人

非居民纳税人,就是不满足居民纳税人条件的个人。非居民纳税人只需要为从越南赚的钱交税。那不同的赚钱方式,税率也是不一样:

• 商品贸易所得,税率为 1%;

• 提供劳务所得,税率为 5%;

• 生产、建筑、运输和其它经营活动所得,税率为 2%;

• 工资薪金所得,税率为 20%;

• 利息、股息所得,税率为 5%;

• 有价证券转让、资本转让所得,税率为转让收入的 0.1%;

• 不动产转让所得,税率为转让收入的 2%;

• 特许权使用费所得,税率为 5%;

• 中奖、遗产或赠与所得,税率为 10%。

增值税

越南的《增值税法》规定,单位和个人在越南不管是生产商品、提供商品服务,还是进口商品,都得交增值税(Value Added Tax)

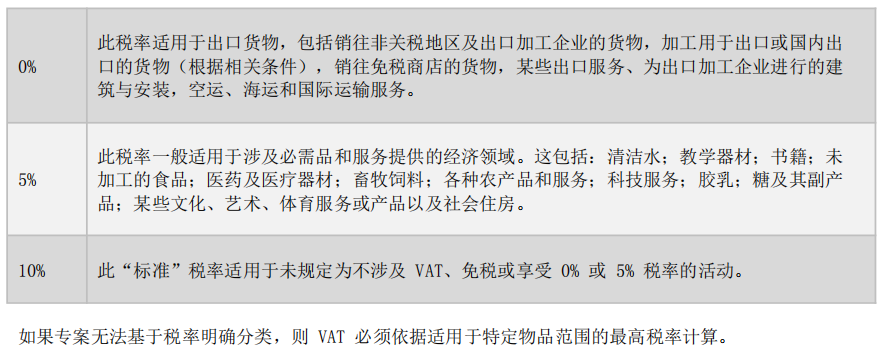

3种VAT税率

那些非关税区,不用交增值税。特别是出口加工区,它们是完全不用交税的。至于其他三种开放性园区,比如经济区、高科技区、工业区这些,它们交税的多少,就得看它们提供的货物和服务是什么。

进出口税

进口商品的税率有三种,普通税率、特惠税率和优惠税率。普通税率就是那些没给越南最惠国待遇或者特别优惠待遇的国家或地区的货物要交的税;特惠税率是指财政部详细规定的货物特殊享有的税率;优惠税率,则是一些特定国家才能享有,具体税率可查财政部公布的优惠进口税率表。

《进出口税法》为了鼓励投资项目,进口的一些设备、机械,还有科技部规定的技术生产线用的运输工具,接送工人的运输工具,制造生产线设备、机器的原料和物资,制造零配件和模型的原料和物资,安装设备用的零配件,还有越南国内造不出来的建筑物资,这些统统都不用交进口税。

进口税减免对象包括:

• 构成受鼓励性投资固定资产的机器设备、专用交通工具和建筑材料(无法在越南生产);

• 用于油气活动的进口机械设备、专用交通工具、材料(无法在越南生产)及办公设备;

• 用于生产出口商品之原料、物品和配件;

• 用于加工出口商品之原料、物品和配件;

• 在自由贸易区中已制造、加工、回收、装配而未使用进口原料或配件的商品进口至当地市场;

• 未能在本地生产以及受鼓励的专案生产而进口的原料、物品和配件;

• 以保固、维修及更换为目的暂时进口或出口的商品。

退税

以下情况可以获得进口税退税,其中包括:

• 已缴纳进口税,但实际上未进口的货物;

• 未使用且必须再出口的进口货物;

• 为生产国内市场产品而进口,但之后用于加工出口货物(根据与外国相关方签订的加工契约)的进口原材料。

出口税

出口税一般适用于自然资源,包含:沙料、白垩岩、大理石、花岗岩、矿石、原油、林产品和废金属。税率范围为0%至40%。出口税的税基为离岸价(边境交货价格),即在合约中所规定启运港的销售价格,不包括运费和保险费。如果海关无法使用交易价值法认定出口货物的离岸价,则按以下顺序估价:海关定价数据库中类似出口货物的交易价格;经过调整当地市场上类似货物后的销售价格;海关当局收集、分类和调整后的出口货物销售价格。

越南现在的税收法律法规,除了前面提到的企业所得税、个人所得税、增值税、进出口税、预提所得税这些之外,还有特别消费税、非农业用地使用税、营业牌照税、社会保障税、环境保护税、资源税等。

如想详细了解其他部分,回复“越南税务”下载资料:

• 越南投资税收指南

如果您有计划在越南注册公司或进行商务考察,实地了解越南营商环境,请与博大国际的专家团队取得联系,以便获取专业的在线咨询与更多支持。

部分图片及内容来源于网络,如有侵权请联系邮箱szprm@incorp.international